全球疫情升级下,医疗与生命科技行业再次成为市场关注的焦点。对于这一长期关注并深耕的重要领域,医疗团队在这个乍暖还寒的早春依然延续惯例,从生物医药、IVD及基因检测、医疗器械到医疗服务、智慧医疗五大领域及资金端入手,力求全面描摹过去一年间全球医疗领域发展风向。

回顾2019年,医疗器械领域的资本市场因为科创板和港股18A新政而开拓了新的退出途径,私募融资延续了之前小而美的风格,国际巨头继续稳步进展在战略管线领域的并购和投资合作。匹配行业容量和潜力,影像、骨科、心血管、外科等领域仍然是资本关注的重点科室。

在2018年医药行业面临4+7集采的大洗牌之后,器械产业也在2019年迎来了落下的另一只靴子,安徽省和江苏省的集采政策对标准化程度较高的高值耗材器械进行试点,骨科、心血管和眼科首当其冲。在政府前期多年的临床数据收集基础上,进一步促降价、防滥用、严监管。虽然预计头部公司的销售业绩将受到不小的冲击,但中长期来看将有利于进口替代和行业集中度提升。

2019年,一批初拿证的创新器械企业面临新常态下商业化的考验,而另一端,一批走过发展周期初具业务规模的企业积极探索IPO的契机,展望2020年必将成为进一步整合与规范的大年。

本期将从私募融资、IPO、并购三个层面入手,分析和分享全球医疗器械领域过去一年间的资本市场表现。

2018年12月,由4个直辖市和7个省会或计划单列市参与的药品集中采购试点陆续揭晓拟中标结果,中选品种大幅度降价,相关药企的二级市场市值应声下跌。紧张的关注中,针对高值耗材的另一只靴子也在2019年落地。

1. 2019年7月19日,国务院办公厅印发实施《治理高值医用耗材改革方案》。核心条款包括统一编码体系和信息平台、实行医保准入和目录动态调整、完善分类集中采购办法、取消医用耗材加成、制定医保支付政策等。国家进一步强势调整药占比、械占比和服务收费的比例。

2. 7月,安徽省打响第一枪,将脊柱植入物和眼科晶体率先作为试点品种。安徽省18家省属公立医疗机构将执行谈判价格,采购周期一年。骨科脊柱类产品有11家企业中标,眼科晶体4家中标。骨科脊柱植入物总体平均降价53.4%,人工晶体总体平均降价20.5%。

3. 7月和9月,江苏省的两轮高值耗材带量采购谈判,对心血管介入、骨科关节、眼科人工晶体降价幅度比起安徽更加激进,覆盖医院也扩大到省阳光采购联盟组织107家成员单位。

4. 10月,山东印发《山东省公共资源交易中心高值医用耗材平台集中采购实施方案(试行)》。

5. 12月,国务院深化医药卫生体制改革领导小组发文,全面推广福建和三明医改经验,其中包括通过开展药品耗材集中带量采购,据悉2020年9月底前,江苏、安徽、福建、青海、浙江、重庆、四川、陕西、湖南、宁夏和上海要率先进行探索高值医用耗材带量采购。

虽然目前执行器械集采的省份、医院和类目有限,但新一轮洗牌已经开始,未来可期,新常态利好商业渠道广泛、招投标工作扎实、产品质量稳定且拥有一定创新性技术门槛的企业,而规模偏小,渠道区域化,产品同质化的企业将在这场游戏中失去门票资格,过去小富即安的企业形态难以为继,行业整合迫在眉睫。

1. 中国医疗器械私募融资保持常态

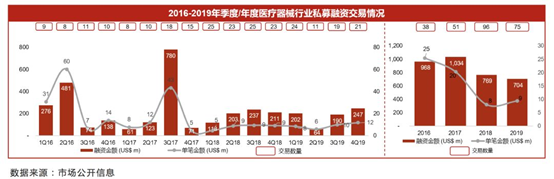

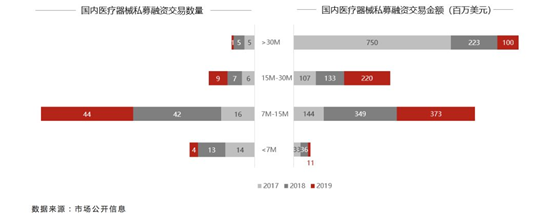

2019全年医疗器械领域已披露的融资金额约为7亿美元,较2018年相比下滑8.6%,总交易数量75个,较2018年下滑21.9%。

其中沛嘉医疗单笔融资额独占鳌头,达到1亿美元,1500-3000万美元之间的包括9个交易,700-1500万之间的融资交易44个,已披露融资金额的交易共计58个,平均募资金额为1,213万美元,较2018年上升9.6%。

从细分赛道来看,融资规模亿元人民币左右的包括以下私募融资交易:

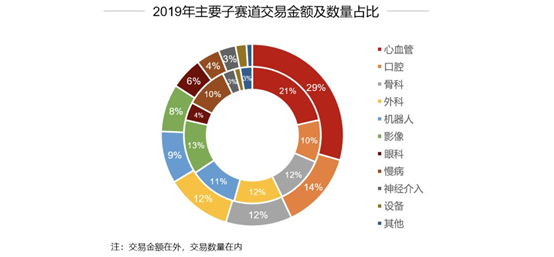

医疗器械的投资仍然聚焦在高值耗材领域,特别是三类医疗器械的植入器械。赛道集中度与往年相比变化不大,心血管、齿科、骨科、外科的创新企业为主,也出现了类似机器人、五官科、肿瘤消融类的新瞩目赛道。这些赛道的热度和全球行业进展、并购交易的风向标息息相关。例如2019年2月官宣的强生医疗57.5亿美元对价收购手术机器人公司Auris,引发了国内新一波对医疗机器人的瞩目和项目筛选;6月份瓦里安1.85亿美元收购了生产冷冻消融和微波消融产品的Endocare和为肝癌治疗提供栓塞疗法的艾力康,引爆投资人对肿瘤消融领域的兴趣。

2. 2019年海外私募市场:赛道百花齐放,交易层出不穷

2019海外医疗器械的私募融资总额为72亿美元,美国以48亿美元的绝对优势傲视群雄,以色列作为创新技术的超级中心依然位列三甲,融资金额达到3.7亿美元,仅次于法国(4.4亿美元)。聚焦的赛道除了骨科、心血管、神经、外周血管、齿科等和中国类似,也在眼科、泌尿、血透、皮肤病、糖尿病等国内欠缺的赛道涉猎甚广。

海外并购交易依然活跃,2019年已披露交易总额达到346亿美元。其中3M斥资67亿美元收购伤口护理公司Acelity及其子公司KCL、强生57.5亿美元收购外科手术机器人公司Auris Health、波士顿科学42亿美元收购介入医学BTG这三笔40亿美元以上的重磅并购牢牢占据2019年度前三甲。

Vertiflex研发了为腰椎管狭窄症患者改善身体机能和减少疼痛的微创手术系统,2019年销售6千万美元,公司在波士顿科学对其的收购交易中获得4.65亿美元的前期支付和接下来三年的里程碑支付。该产品线将被并入波士顿科学的神经调控部门。

2. 企业的自我造血能力被投资人提到关注的新高度,在产品管线的进度管理、节奏搭配、成本控制方面勒紧裤带,能提升股东信心,也帮助企业熬过2020年糟糕的上半年开端。