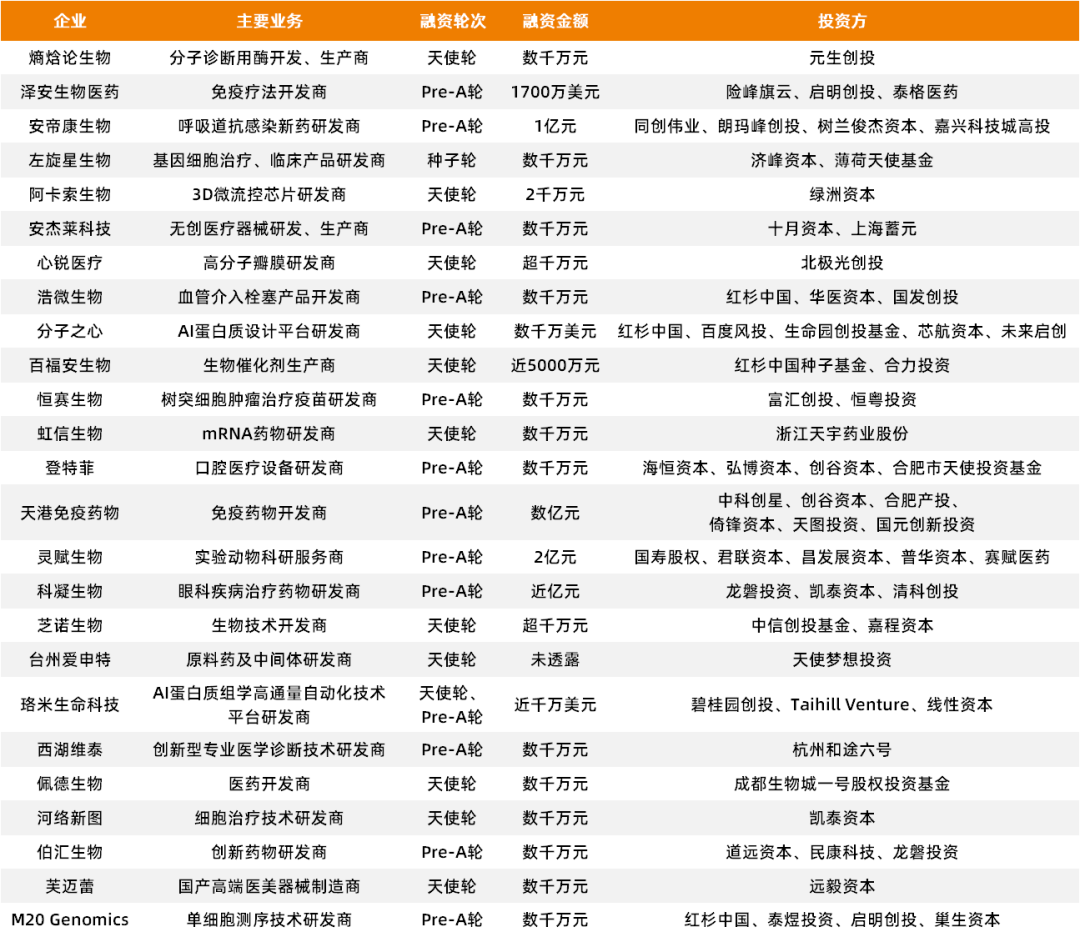

根据动脉橙果局统计,在刚刚过去的4月,我国医疗健康领域共发生25起早期投融资事件,融资总额超15亿人民币。

这不难看出,虽受疫情影响,但VC们并没有因此而“躺平”,他们在早期医疗领域的“内卷”程度比以往更加激烈。那这背后的逻辑究竟是什么呢?透过4月的早期融资数据,我们又能看到哪些趋势呢?

#01 多项关键数据提升, 硬科技与重需求的交叉地带成“兵家之地”

虽然“四月是你的谎言”,但数据从来都是说真话,早期医疗赛道的火热“有凭有据”。

首先在数量上,4月共发生25起早期投融资事件,同比增长39%;其次在金额上,4月早期融资总额超15亿人民币,同比增长15.4%;最后在投资机构数量上,4月共有包括红杉在内的71家投资机构参与早期投资,数量较上月增加了21家。

再把这些数据做进一步分析,我们看到了两个关键信息:

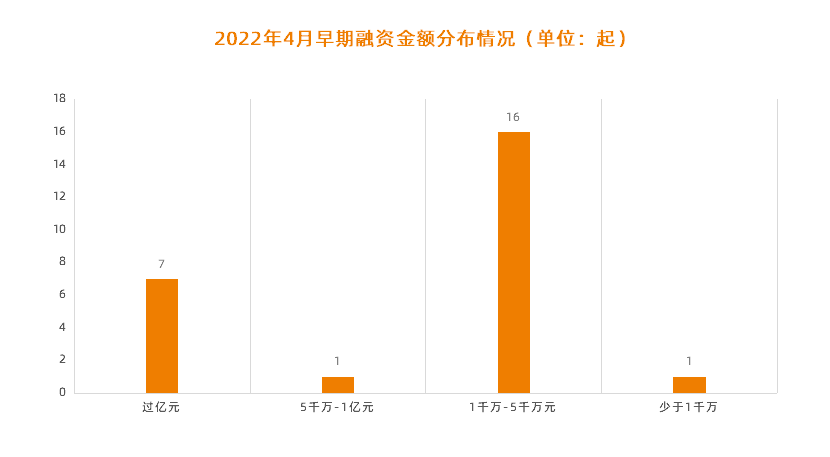

一是在金额上,早期融资“单价”涨幅明显,“亿元户”占比接近30%。

据统计,在4月完成早期融资的25家企业中,有7家早期融资金额过亿元,占比28%。其中,实验动物科研服务商灵赋生物成为“最吸金”的初创企业,Pre-A轮融资金额超2亿人民币。

早期融资之所以“贵”,这其实是有原因的。

一方面从早期投资市场来看。当前,越来越多的投资机构开始将目光聚焦到早期医疗领域,“投方”的数量相较于以前明显增多,但“被投方”,也就是初创企业却并没有因此呈比例增长。

因此,“站在科研院校门口抢科学家项目”正成为当前投资人的常态,而在这样一种“供不应求”的市场环境下,早期项目的投资“单价”必然会水涨船高。

另一方面是从初创企业发展的角度来看。由于现阶段的初创企业大都是“硬科技”出身,再加上市场竞争愈发激烈,所以,初创企业在前期的资金投入是相当高的。

而这些资金主要用于两个维度,一是研发,即加大对自身产品管线的推进速度;二是团队搭建,即招聘一批适合企业自身发展的核心人员。

二是在细分领域上,生物医药仍是“主角”,肿瘤、心血管成“早期热点”。

一位资深早期投资人曾在采访中告诉动脉橙果局,投早期其实最优先选择的是赛道,因为这是企业的“长板”,之后才会去看它的技术,最后才是看创始人。所以,对于初创企业来说,选择一个市场空间大的赛道尤为重要。

据统计,在4月完成早期融资的25家企业中,均为“硬科技”企业,且全部来源于生物医药和医疗器械两大细分领域。其中,生物医药类企业18家,占比72%;医疗器械类企业7家,占比28%。

再做进一步分析,在这25家企业中,35%以上都聚焦于肿瘤、心血管等当前处于重度临床需求的细分领域。

先说肿瘤。在4月完成数亿元人民币的Pre-A轮融资的天港免疫药物,是一家专注于源头创新免疫药物开发的高科技公司,目前已申请11项发明专利,多款产品已完成前期研发,即将进入产品注册上市的快速发展阶段。

再说心血管。在4月完成超千万元人民币天使轮融资的心锐医疗,是一家从事高分子瓣膜研发的企业,公司以新型高分子瓣膜为中心,构建完整的心脏瓣膜病解决方案。

不难看出,硬科技与重需求的交叉地带不仅成为新一代科学家创业者的发力点,同样也是早期投资人的重要投资标的。

#02 红杉“一马当先”: 4月共完成4轮早期融资,钱都花在哪里?

“投早”早已成为投资机构的共识。

据统计,在4月发生的25起早期融资事件中,共有71家投资机构参与。其中,红杉完成4起早期融资,启明创投完成2起早期融资,另外69家均完成1起早期融资。

事实上,红杉并不只是在4月表现抢眼,在整个2022年,红杉在早期医疗项目上都展现出了敏锐的观察力和极强的执行力。据统计,截止4月30日,红杉在2022年共完成9起早期融资,是所有投资机构之中最为积极的。

那在这背后,能看出红杉怎样的早期投资逻辑呢?

第一,向科学家看齐。据统计,在红杉今年完成早期融资的9家企业中,其创始人均有科学家背景,且都出身于国内或者国际一流科研院校。

#03 4月海外早期融资总额超12亿美元, 领域呈多元化趋势

文章来源:动脉橙果局