与普通疗法相比,细胞和基因疗法(CGT)疗效更高,且拥有优先审评、加速审评、附条件审评等一系列支持,近几年成为继小分子和抗体药物之后最炙手可热的生物科技领域之一,即使在资本遇冷的行业逆行期中仍保有较高热度。

通常基因治疗需要将治疗性基因传送到人体内的细胞中,这个过程就需要一个载体,广泛应用的病毒载体包括腺病毒载体(ADV)、慢病毒载体(LV)、单纯疱疹病毒载体(HSV)、痘病毒载体(PV)及腺相关病毒载体(AAV)。

AAV是目前发现的一类结构最简单的单链DNA病毒,以特有的优势被视为最有前途的基因治疗载体,已经被应用于多项罕见遗传病的临床试验,涵盖眼病、血液病、神经系统疾病等多个领域,随着国内外企业的加入,AAV正迎来高速发展期。

AAV:CGT的高频载体 AAV是一种无包膜单链DNA病毒,由蛋白衣壳(capside)和长度为4.7kb的单链DNA基因组构成,而蛋白衣壳又由VP1,VP2,和VP3三个亚基组成,最早于1965年首次在实验室的腺病毒制剂中被发现。 在经历了长达20多年的基础理论研究之后,AAV载体的神秘面纱逐渐被揭开,并于1995年首次用于治疗人类的囊性纤维化病,21世纪后,越来越多的AAV血清型(AAV1、AAV2、AAV3、AAV4、AAV5、AAV6、AAV7、AAV8、AAV9)被发现。 不同的AAV血清型具有不同的衣壳蛋白以及特殊的空间结构,AAV的免疫原性和组织靶向性都取决于AAV亚型或血清型,AAV2是发现最早且最常使用的AAV血清型,AAV9紧随其后,不同的AAV血清型对组织的靶向性不同,其中AAV8主要靶向肝脏,AAV9主要靶向心脏,AAV1、AAV6和AAV7主要靶向骨骼肌。 目前基因疗法使用的病毒载体包括AAV、腺病毒、逆转录病毒、慢病毒、疱疹病毒,AAV基因疗法具有安全性高、长效性、宿主范围广、不整合宿主基因组等优势,一旦进入细胞后,它可以引导细胞制造(表达)某种特定的蛋白质,与其他来源的病毒载体相比,当用于向具有免疫活性的细胞(例如某些免疫系统的细胞)引入特定基因时,AAV载体的效果更为显著。 根据Cortellis 2022年数据,共1563人使用病毒和质粒载体,其中824个AAV载体在研和已上市药物,203个腺病毒载体在研和已上市药物,106人逆转录病毒,54个慢病毒,24人疱疹病毒,87人质粒,其余为unspecified。可以看出AAV载体为目前基因疗法开发利用的载体序列里最高频使用的一个载体,显著高于第二高频使用的腺病毒载体。 天价难卖,巨头依旧“热追” 基于AAV作为基因治疗载体的优势,近年来,AVV疗法的应用领域不断拓展、治疗效果的不断提升、治疗方案的不断创新,发展势头迅猛,相关药剂分别于2012年和2017年获EMA和FDA首批,截至目前,全球已上市的AAV基因疗法有7款,均针对罕见病。 根据Cortellis2022数据,目前在研针对眼科疾病的AAV疗法有152个,252款针对神经类疾病,170款针对代谢类疾病,其余65款针对骨骼肌,46款针对血液疾病,神经、眼科、代谢为重点布局领域。 已上市 AAV疗法 图片来源:根据药智数据整理 第一款上市的AAV基因疗法为荷兰UniQure的Glybera,于2012年获得EMA批准,用于治疗脂蛋白脂肪酶缺乏症,2014年Glybera正式上市开售。但由于其效果有限、定价太高(平均一次疗法100万美元)且适应症太过罕见(发病率1/100万),上市至今仅有一位患者接受治疗,Glybera在2017年4月黯然退市。 2022年,AAV疗法迎来上市高峰,接连3款药物(Upstaza、Roctavian、Hemgenix)获批上市,其中,2022年11月,FDA批准Hemgenix上市,用于治疗B型血友病成人患者,定价350万美元,再一次刷新基因疗法的价格纪录,也是目前全球最贵的药物,基于优异的临床数据,Hemgenix于2023年2月和3月分别获得欧盟委员会和英国药监机构MHRA批准。 销售方面,2023年6月刚上市的Elevidys,根据Sarepta Therapeutics公布相关信息,2023年Elevidys销售额达2.004亿美元(约14.37亿元),远超预期,按定价每剂320万美元来计算,大概销售剂量为63剂。 不过其他几款AAV疗法,由于商业策略原因和价格问题,2023年销售额并不理想。2023年6月,CSL Behring和uniQure宣布首名患者接受了B型血友病基因疗法Hemgenix治疗,这是Hemgenix上市半年才完成商业化首单,目前也尚未实现大范围推广。 Skysona在2022年9月获美国FDA批准上市,定价为300万美元,2023年前三季度销售额1086万美元,按售价来计算,仅有3~4名患者接受治疗;Zynteglo2022年8月获美国FDA批准上市,定价280万美元,2023年前三季度销售额867.8万美元,仅有3~4名患者接受治疗。 整体来讲,目前的AAV基因疗法定价都在百万美元以上,已上市产品的市场开拓面临诸多挑战,但是AAV在罕见病领域展现出的良好应用前景,依旧吸引了一大批药企入局,尤其2022年开始,针对AAV领域的BD此起彼伏,交易数量超10起,总交易金额超过150亿美元,辉瑞、罗氏、诺华、安斯泰来、艾伯维等在内的大型跨国药企均布局了AAV基因疗法。 近两年AAV领域主要BD合作 图片来源:公开信息整理

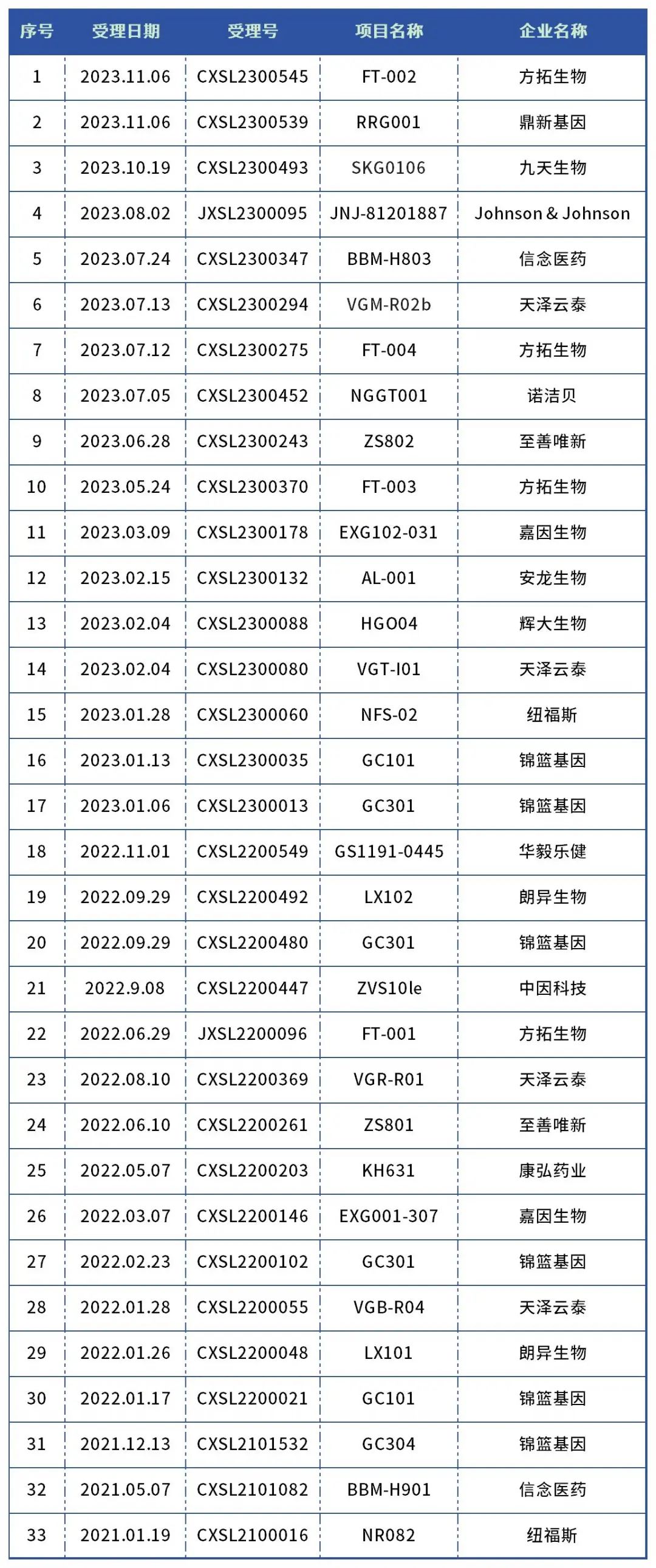

国内AAV来到爆发前夜 相对于海外的研发,国内基因疗法起较晚,不过在广阔的市场前景驱动下,国内企业纷纷也开始抢滩布局,当前的AAV基因治疗在国内的研发进入高增长状态,截至2023年底,国内共33款AAV基因治疗药物IND申报获CDE受理,其中2021年3款,2022年13款,2023年17款,从2022年开始,临床数量申报呈现爆发式增长趋势。 申报企业方面,方拓生物、锦篮基因、纽福斯、嘉因生物、天泽云泰、至善唯新这几家企业均有多款AAV疗法进入临床,其中锦篮基因申报数量最多,有6款AAV产品进入临床,方拓生物4款紧随其后。 国产AAV基因疗法项目获CDE受理情况 图片来源:根据CDE官网信息整理 临床进展方面,国内目前共有3款AAV疗法进入III期临床,分别是纽福斯的NR082、信致医药的BBM-H901、诺华的OAV101。 其中,NR082于2021年3月在中国开展临床,是国内首个获得临床试验许可的眼科体内基因治疗药物,用于治疗ND4突变引起的Leber遗传性视神经病变(ND4-LHON),2023年2月NR082中国III期临床试验在中国完成全部患者入组给药。 另外,诺华的OAV101(Zolgensma)是2019年5月美国FDA批准的首款治疗脊髓性肌萎缩症(SMA)的基因治疗药物,首个在中国开展临床的进口AAV疗法,根据公开信息,2022年4月诺华首次在国内启动OAV101临床,这是一项III期临床试验(全球III期临床STEER研究(NCT05089656)的中国部分)。 结 语 全球范围看AAV疗法已经进入发展快车道,国产AAV疗法也来到了爆发前夕,未来随着治疗适应症的持续扩大、目标人群规模的增加、技术的日趋成熟、国内医疗保险支付条件的完善,再叠加政策的支持,整个领域的潜在价值将进一步释放,期待更多AAV疗法产品上市,在价格端有更多“破价”可能,真正惠及更多患者。 参考资料: 《步入常见病、越过“天价”标签,AAV基因疗法能否走上破局之路?》药智数据 《7款AAV基因疗法盘点》医药时间

来源:药智头条 ,作者米朵

声明:本文观点仅代表作者本人,不代表煜森资本立场,欢迎在留言区交流补充。如需转载,请注明文章作者和来源。如涉及作品内容、版权和其它问题,请在本平台留言。