上市即巅峰,可以说是O药征战中国市场的真实写照。

2018年,O药成为国内第一款上市的PD-1药物,一时风光无限。

上市首日,O药销售额突破5000万;到当年9月底,短短的2个月时间销售额达到了1.9亿元,碾压K药的1.5亿元。

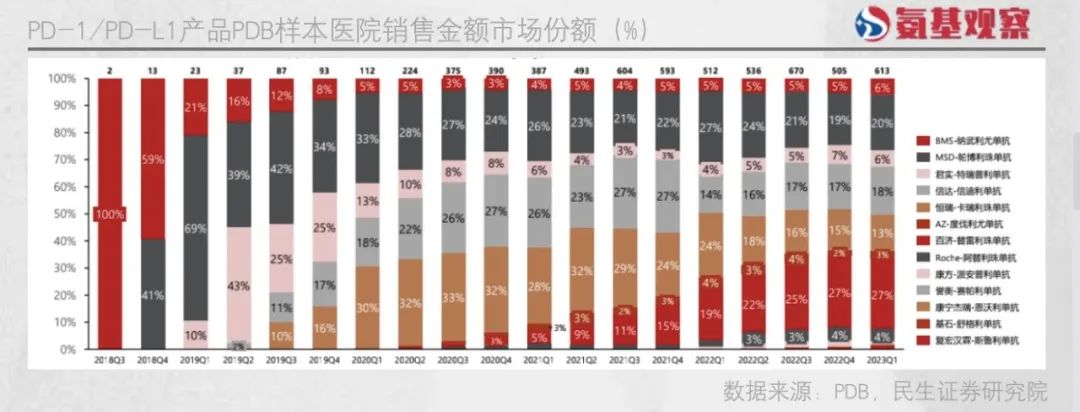

只是,优势并没有保持太长时间。此后,O药便被K药超越。随着国产PD-1的逐步上市,O药的处境更加艰难。如下图所示,在医院中其市场份额一度下滑至3%。

相比之下,K药虽然也受到了国产PD-1的挤压,但市场份额仍然维持在20%左右。从过去的表现来看,O药显然是不及格的。

不过,这并不意味着,在中国市场O药彻底失去了机会。毕竟,过去的失败,更多是百时美施贵宝的战略出现了偏差,而不是药物本身存在问题。

事实上,在消化道肿瘤、多个癌种的辅助/新辅助治疗领域,O药的探索处于全球前列,拥有显著竞争优势。这是其翻盘的底气所在。

如今,百时美施贵宝也走出了改变的关键一步。日前,据界面报道,百时美施贵宝近期与再鼎医药达成了战略合作协议。

根据协议,再鼎医药将负责O药包括云南、贵州、广西、内蒙古、新疆、甘肃、宁夏、青海、河北和山西10个省份的商业化工作。

也就是说,百时美施贵宝希望在本土药企再鼎医药的助力下,带领O药打一场翻身仗。这,会是O药在中国市场反转的开始吗?

/ 01 /

押错了方向

虽然在海外市场,O药同样不如K药,但表现并不算太差。

2023年,O药为百时美施贵宝带来了90.09亿美元,较2022年增长了9%。加上小野制药在日本的销售额,O药去年全年销售额首次跨越100亿美金大关,成为全球销售额第10的药物。

之所以有这一表现,是因为O药通过差异化的策略,在K药的统治下跑了出来。

一直以来,在消化道肿瘤等领域,O药处于强势地位;在非小细胞癌一线疗法领域,公司的“O药+Y药”组合,通过去化疗的形式带来了一定的增量。

对于2023年销售额的增长,百时美施贵宝表示,核心原因是一线肺癌以及消化道肿瘤。

而在国内,百时美施贵宝也延续了类似的策略:主攻消化道肿瘤。

在以非小细胞癌二线疗法适应症揭幕之后,百时美施贵宝后续的适应症以押注消化道肿瘤为主。

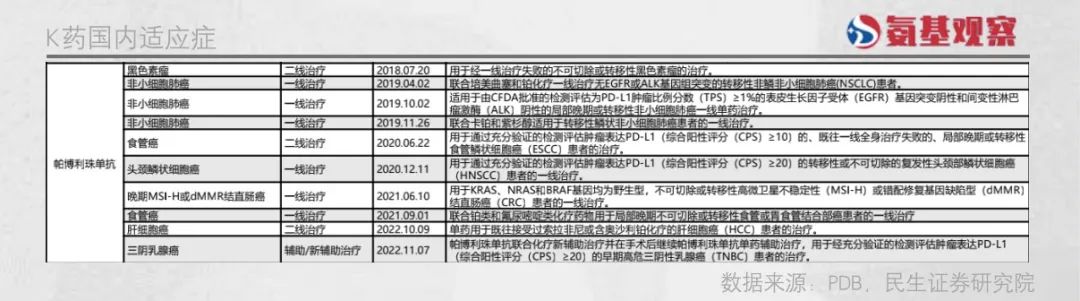

2020年-2022年,公司获批的5个适应症中,4个适应症为消化道肿瘤。如下图所示,当前O药获批的9个适应症中,消化道肿瘤占据半壁江山。

可以理解,由于饮食等习惯问题,我国是全球消化道肿瘤高发区域之一。但也正是因此,国产PD-1也围绕消化道肿瘤埋下重兵。这也导致,虽然都遭遇了内卷,但O药和K药的处境完全不同。

在国内,K药同样是首攻肺癌,在2019年拿下了3个非小细胞肺癌的一线疗法适应症。竞争对手方面,恒瑞医药在2020年攻克了其中的一个适应症,而其它两个适应症要在2021年之后才相继迎来对手。这也让K药有更充裕的时间来建立先发优势。

而O药的处境则完全相反。例如,在一线治疗胃或胃食管交接癌领域,O药获批时间为2021年8月;2022年6月,信达生物的信迪利单抗该适应症便获批上市,与其形成正面交锋。

在一线治疗食管鳞癌的适应症中,O药则是一位后来者。恒瑞医药、君实生物、默沙东的PD-1均更早在该领域落子。

没有率先在消化道肿瘤建立起优势,O药自然难以复刻海外的发展轨迹。

/ 02 /

价格调整慢了一拍

更为重要的一点是,在商业化方面,百时美施贵宝的表现似乎也不如意。

虽然被称之为“O、K”双雄,但O药在国内的存在感似乎并不高。在很多肿瘤学者眼中或潜意识里,将K药认作免疫治疗药物中的“KING”。

造成这一现象的原因是诸多方面的,但百时美施贵宝的商业化策略有待提升却是事实。这一点,从O药慢一拍的调价措施方面也能够窥探一般。

不管是K药还是O药,由于都选择放弃进入医保,因此患者需要自付。在国产PD-1价格悬殊的情况下,进口药物降价不可避免。

无缘医保的K药,很快就作出了针对性的策略,在2021年调整赠药政策:

首次“2+2”保持不变,后续由“2+3”升级到“2+终身”,即患者一共只需自费4个疗程药品,就可获得援助直至疾病进展。

这意味着,K药能够实现14万兜底保终身。这一定价策略,也让K药成功守住了国产PD-1的围剿。

相比之下,O药相关的调价策略跟进的并不及时。直到2023年11月份,O药才更新了胃、食管癌援助计划:

原来的援助项目是1年14万左右,新计划为14万包2年,相比原计划最高能够减轻患者负担达50%。

也就是说,在此之前O药的年用药费用,实际上会远远高于其它PD-1。既没有显著的品牌优势,又没有可观的价格优势,O药在国内市场份额的持续缩水,也就不难理解了。

/ 03 /

迎合时势的转变

当然,O药在中国市场的故事并没有结束。

对于PD-1这款划时代的抗癌神药而言,内卷之下仍有很多适应症处于蓝海状态。因此,行之有效的临床开发策略,也是一款药物逆风翻盘的关键。

就O药来说,其在辅助/新辅助治疗领域的探索,就处于全球领先身位。这也是其在中国市场的优势所在。

例如,2022年6月份,O药获批两项食管癌适应症,分别为经新辅助放化疗(CRT)及完全手术切除后仍有病理学残留的食管癌或胃食管连接部癌患者的辅助治疗,及联合氟嘧啶类和含铂化疗适用于晚期或转移性食管鳞癌患者的一线治疗。

这意味着,O药联合化疗成为了国内首个且唯一一个同时覆盖食管癌辅助治疗与晚期一线治疗的PD-1药物。在辅助/新辅助治疗方面的先知先觉,将会成为O药的一大优势所在。其海外的销售额表现,已经说明一切。

只是,从根本上来说,O药所处的竞争环境已经变了。

本土创新型药企,正在复制外资药企的销售策略,快速推进。甚至,很多医学部、市场部人员及地推销售,都是从外资药企里招聘过来的。

这一背景下,国内药企庞大的销售团队,会给海外药企带来压力。事实上,百时美施贵宝所选择的再鼎医药,就是这样一家成长起来的在商业化层面已经证明过自己的新生代药企。

总体而言,在本土势力显著增强的环境中,如何实现更高效的一种方式,推动核心管线在中国地区的商业化工作,也成了跨国大药企必须考虑的一个问题。

目前来看,“打不过就加入”的联姻,似乎成了必选项。去年,葛兰素史克将带状疱疹疫苗的中国权益,交到了智飞生物手中;辉瑞也是将13价肺炎疫苗的中国权益交到了北京科园手中。

此次,百时美施贵宝将O药部分省市的商业化工作交由再鼎医药,某种程度上也是这样一种顺势而为的选择。正如上文提及,再鼎医药是为数不多的在商业化层面证明过自己的中国药企。

随着销售环节的进一步补强,在适应症方面仍有优势的O药必然还有更大遐想空间。在市场看来,这可能是O药在中国市场反击的开始。

声明:本文观点仅代表作者本人,不代表煜森资本立场,欢迎在留言区交流补充。如需转载,请注明文章作者和来源。如涉及作品内容、版权和其它问题,请在本平台留言。