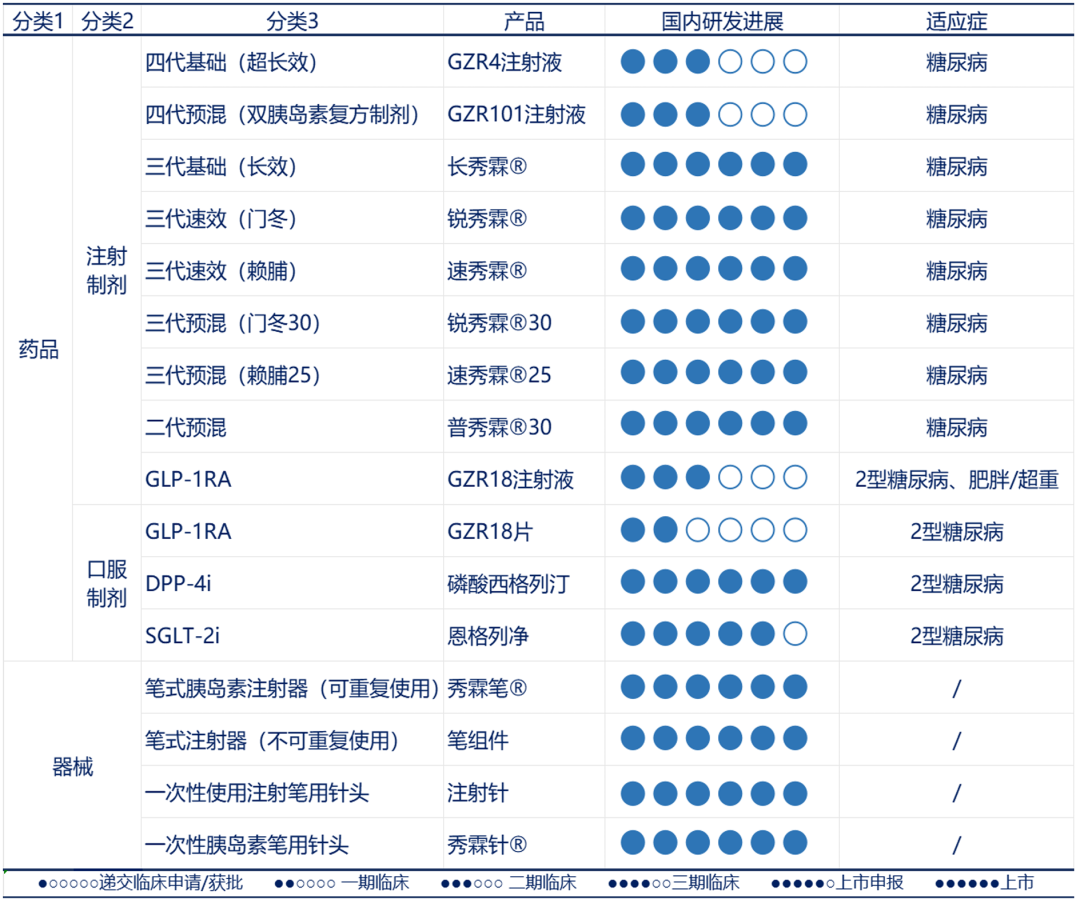

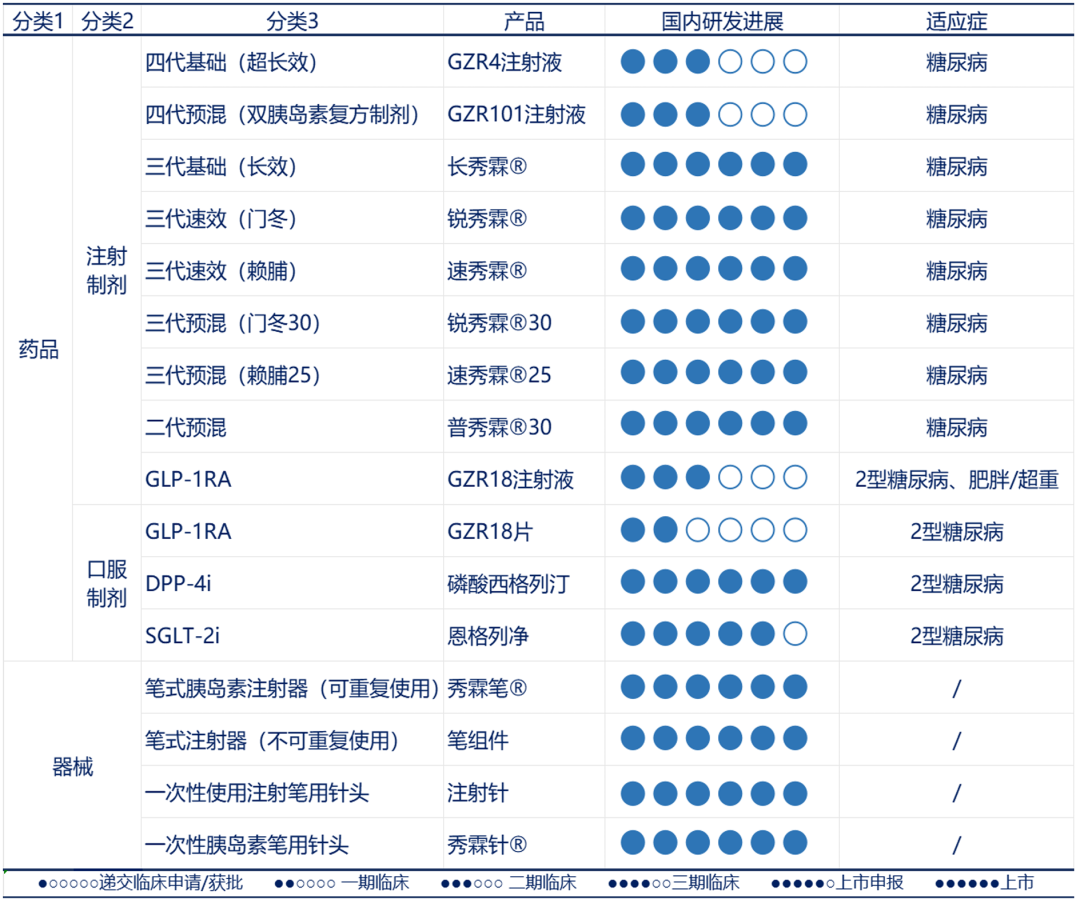

诺和诺德、礼来正进行下一代药王之争,复盘两大巨头的成长历程,均为横跨胰岛素、减肥药的双料王,在糖尿病治疗领域的优势可平移至减肥领域。在中国,胰岛素、减肥药均属于定价机制较为温和的领域,谁将成为国产胰岛素、减肥药双龙头,有着重要意义。胰岛素专项接续集采4月23日开标,与首轮集采有效衔接,以稳价格、稳供应、稳临床为目标,延续并优化采购规则,在充分尊重临床选择的前提下,质优价优的胰岛素产品市场份额大幅提升,推动胰岛素行业的稳定发展及产品升级换代,让患者持续受益。首轮胰岛素集采中,甘李药业积极响应国家政策,以普惠低价全产品高顺位中标,年销售量和市场渗透率均大幅提高。本次胰岛素专项接续,甘李药业初心不变,持续提供优质普惠的产品。甘李参与申报的精蛋白人胰岛素混合注射液(30R)、赖脯胰岛素注射液、门冬胰岛素注射液、甘精胰岛素注射液、精蛋白锌重组赖脯胰岛素混合注射液(25R)及门冬胰岛素30注射液等品种在胰岛素接续采购中均获得拟中选资格,所有参加组别均有拟中选A类品种,覆盖预混人胰岛素、餐时胰岛素、基础胰岛素类似物、预混胰岛素类似物等采购组。甘李药业通过集采强化三代胰岛素龙头地位,并在下一阶段竞争中(第四代胰岛素布局、胰岛素类似物出海)占得先机,同时GLP-1长效减肥药研发进度领先,GZR18注射液是国内首个与司美格鲁肽进行头对头实验的GLP-1RA的创新型产品。集采中累积的胰岛素渠道优势,有利于GLP-1药物的快速投放,胰岛素龙头也将成为GLP-1龙头,在下一轮降糖减肥竞争中占有优势。甘李药业主要降糖药品布局及器械产品 据公司2023年财报中国有1000万左右糖尿病患者使用胰岛素,集采使胰岛素价格从全球价格高地降至全球较低水平,中选胰岛素平均年用量约3.5亿支(集采前约为2.5亿支),糖友们接受胰岛素治疗的可及性和规范性得到提升。临床认可度更高的三代胰岛素,集采降价后缩小与二代胰岛素的价差,进一步提升患者使用的公平性,推动用药结构升级,三代胰岛素使用量占比从58%提升至70%,向欧洲国家的用药结构趋近。接续采购更加注重稳供应、稳价格、控价差,给予企业稳定的发展预期、合理的利润空间,设置复活机制,保障供应稳定多元,产品中选率高达92%,国内核心企业份额有望快速提升。政策协同促进医疗机构准确报量,第三代胰岛素类似物整体需求量增加、使用占比提升,反映临床用药升级,也将促使企业加大研发投入,推动产品升级换代。甘李药业领衔三代胰岛素迭代。三代胰岛素类似物可更好地模拟生理胰岛素分泌,帮助糖尿病患者更好地管理血糖水平,减少波动。对标国外胰岛素市场格局,三代替换二代胰岛素是发展大趋势。据Insight数据,2019年国内三代胰岛素市场份额为58%,而欧美市场三代胰岛素份额已经达到85%。在2021年11月胰岛素国采中,甘李药业5 款三代胰岛素全部高顺位中标。经历暂时的降价阵痛后,甘李药业成功实现以价换量,业绩回暖,2023年营收26.08亿元,同比增长52.31%,净利润3.40亿元,同比扭亏,其中,基础(长效)胰岛素产品销售量同比增长32.47%,餐时(速效)和预混胰岛素产品销售量同比增长112.38%。在最近的胰岛素专项接续采购中,国产公司产品大部分以相对平稳价格实现A类中标,有望进一步加速国产替代。胰岛素接续采购的续约规则跟集采其他批次的规则有所不同,生物药从研发、生产、销售、配套服务各个环节都需要更多投入,政策温和将从更高层面推动整个行业稳定健康发展。甘李药业接续采购中积极响应国家政策,在四个采购组中均有产品中选。核心产品甘精胰岛素中选价格为65.30元/支,在本次胰岛素接续集采中,甘李药业首年采购需求量为4177万支,较上次集采首年采购需求量增加2513万支,增长率达151%。据华西证券分析,按照续标首年采购需求量和续标价格(不考虑失标产品和企业),此次续标合计采购金额为93.29亿元,其中二代胰岛素金额为19.8亿元,占比21.3%,三代胰岛素金额为73.4亿元,占比78.7%,三代胰岛素已占据绝对市场份额。甘李药业代表国产与三代胰岛素原研企业同台竞争。据华西证券分析,在三代胰岛素首年采购需求量中,诺和诺德、甘李药业、赛诺菲、礼来采购金额分别为25.19/17.39/12.59/9.69亿元,占比分别为34%/24%/17%/13%,其中原研企业占比为64.6%,仍具有较大国产替代空间。在国产胰岛素企业中,甘李药业保持着最高的研发强度,2023年研发投入5.8亿元,占营收比重22.3%。自研新药GZR4注射液和GZR101注射液均围绕着世界最前沿的空白创新领域开展布局。糖尿病属于慢性疾病,需要长期用药,目前基础胰岛素产品以日制剂为主,第四代超长效胰岛素周制剂,可降低注射次数,减少患者注射负担,将是改变目前胰岛素市场销售格局的又一重磅产品。GZR4注射液属于第四代胰岛素类似物,预期在人体每周皮下注射给药一次,实现平稳控制基础血糖。与日制剂相比,胰岛素周制剂预计每年可减少胰岛素注射300余次,大幅降低注射频次,助力克服患者注射障碍,减轻治疗负担,有望提高患者群体的整体依从性和生活质量。全球范围内尚未有胰岛素周制剂产品获批上市,GZR4注射液中美临床试验同步推进,国内已推进至临床II期。GZR101注射液属于第四代预混双胰岛素复方制剂,由甘李药业在研的长效基础胰岛素GZR33与速效门冬胰岛素混合制成,在每日一次给药的情况下能模拟生理性胰岛素分泌的双相模式,兼顾空腹和餐后血糖控制,平稳降糖,提高血糖控制达标率,同时简化治疗,提高患者依从性和降低治疗负担,优化糖尿病长期管理,有利于降低或延缓并发症的发生。2023年12月,GZR101注射液完成与德谷门冬双胰岛素注射液进行头对头II期临床试验的首例受试者给药。甘李药业2023年出口销售3.27亿元,同比增长131.78%,出海势如破竹,在人口大国印度、印度尼西亚、巴西均取得商业化突破。甘精胰岛素、赖脯胰岛素、门冬胰岛素在美国及欧洲均处于上市审评阶段,有望在发达国家市场实现突围,通过过硬的产品质量和成本优势抢占高价值市场。减肥药是足以穿越周期的超高景气赛道,国产长效GLP-1世纪大战即将打响,谁将胜出?真正想要在未来占有较高的市场份额,除了目前的研发速度较量外,重点还是要看各公司的产品商业化能力。甘李药业GZR18注射液研发进度,位于国产GLP-1单靶点长效注射剂前三位,2023年6月,完成肥胖/超重适应症的IIb期临床试验首例受试者给药。长效GLP-1商业化受到药效、产能、商业化销售团队的影响,甘李药业均具备明显优势。一是在保证药物有效性的基础上,积极寻求产品差异化和优效性来应对激烈的市场竞争。甘李药业是目前首个选择与司美格鲁肽注射液头对头评估药物有效性的国产单靶点GLP-1RA的企业,且GZR18注射液是一款周制剂产品,适应症覆盖糖尿病、肥胖/超重。目前各公司对GLP-1RA在肥胖/超重适应症研究在全球尚处于市场初期阶段,在中国还未有一款相关周制剂产品获批上市。公司提前布局,具有显著的产品差异化优势。二是具有充足的产能规模,产品供应保障能力较强。公司已拥有充足的土地和厂房储备,规模化生产能力领先,产能持续增加,可满足未来快速增长的中国乃至全球的市场潜在供应需求。三是在糖尿病治疗领域深耕多年,拥有领先且丰富的商业化经验和2000余人的专业学术推广团队,销售渠道成熟,品牌优势明显,在胰岛素集采中,获得近万家的新准入医疗机构,降糖商业化网络进一步扩大,可支持GLP-1产品上市后快速放量。在集采后重新站起来,甘李药业体现出较强的经营韧性。从国产替代到出海欧美,从三代胰岛素到四代胰岛素,从降糖到减重,甘李药业将下一个阶段继续成为创新引领者。

来源:阿基米德Biotech ,作者阿基米德君

声明:本文观点仅代表作者本人,不代表煜森资本立场,欢迎在留言区交流补充。如需转载,请注明文章作者和来源。如涉及作品内容、版权和其它问题,请在本平台留言。