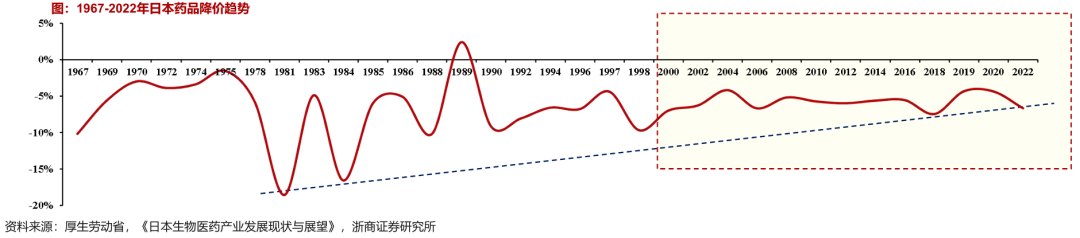

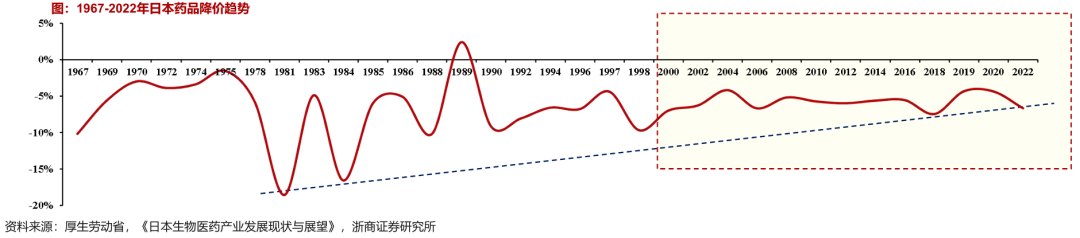

日本经验表明,严格的控费模式会在一定程度上压制医药创新,部分牺牲药企创新动力,1991年到2018年日本制药生产总值复合增速约1%,陷于停滞状态,但国际化的活路仍然畅通,2019年,日本药企海外收入占比首次突破50%。英国VPAS计划既要限制药价增长,又要增加创新药可及性,还要药企给政府返利,结果导致部分制药巨头退出,药价偏低导致药物短缺,短缺又造成药价畸形上涨,2022年10月一些药价上涨50倍。最终,VPAS计划被取代,给创新留一条活路。创新药定价是一个复杂的系统工程。美国创新药价格体系主要由市场机制决定,平均净利率高达28.1%,这没法学。据日本厚生劳动省2016-2018年数据,其新药本土平均利润率为14.8%,这有损创新积极性。直到日本头部创新药企努力挤进美国市场,1990-2022年平均利润率从6%提高到21%,走出控费阴影。再参考恒瑞医药、石药集团的经营状况,平均净利率20%左右可能是创新药企相对合理的盈利水平。出海有赖于地缘关系的稳定。美国众议院委员会要求调查金斯瑞生物科技,在脱钩进程上更进一步,一是突破国家安全的范畴,提出维护美国在生物技术领域的领导地位,二是突破CDMO的范畴,首次涉及创新药企(传奇生物)。中国CDMO不过是降本增效的配套供应链,无损于美国在生物技术领域的领导地位,但高速追赶的创新药企,终于引起美国的警惕。经济增速下行+人口老龄化加速,日本采取医疗支付方式改革、降低药价的控费措施,据浙商证券医药统计,其医疗卫生费用增速,由20世纪70年代约20%下降至80年代约10%以下,90年代降到约5%,21世纪之后降到约2%。药价不断调低。1981年开始,药价调整幅度加大。1988年起,日本正式开启长期、大规模药品降价政策,基本保持每2年一次全面降价;2018年药物定价改革,2020年开始执行每年降价。20世纪80年代药品降价幅度最大,最高下调幅度竟然高达18.6%,在一定程度降低药费占医药卫生总支出的比例。21世纪药价降幅收窄,2000年以来药品降价幅度稳定在4%-7%,药占比趋稳且估计偏差率(医保报销价/采购价-1)*100%)也基本稳定在7%-8%。

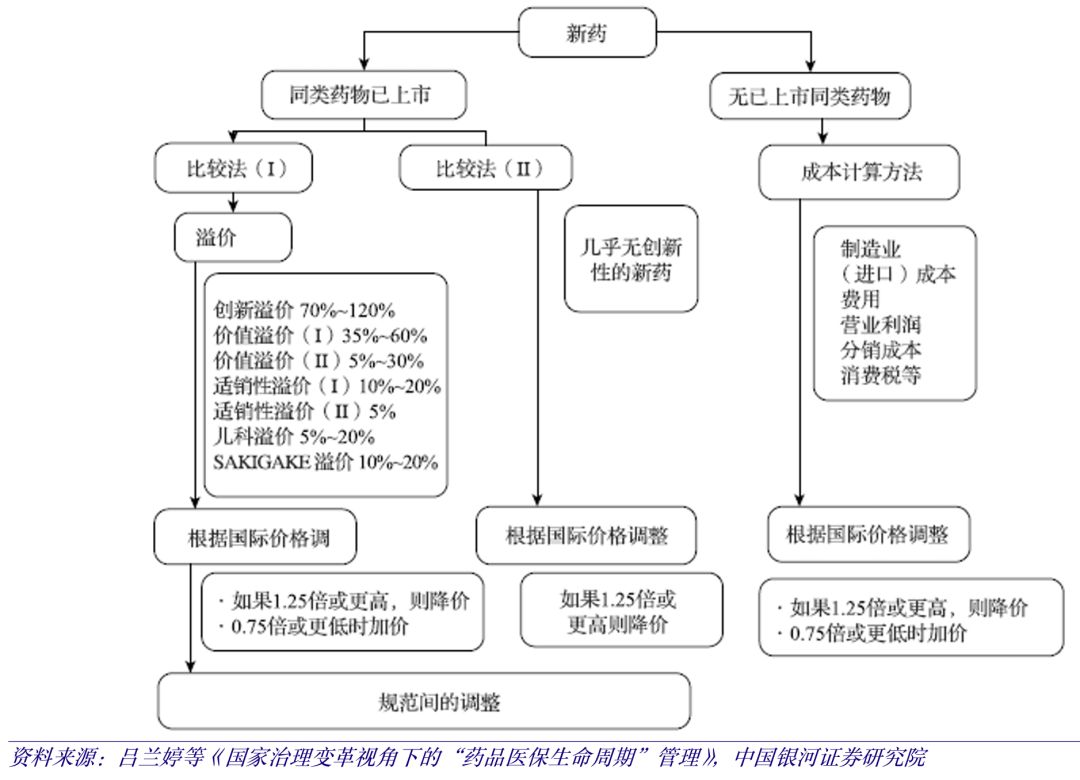

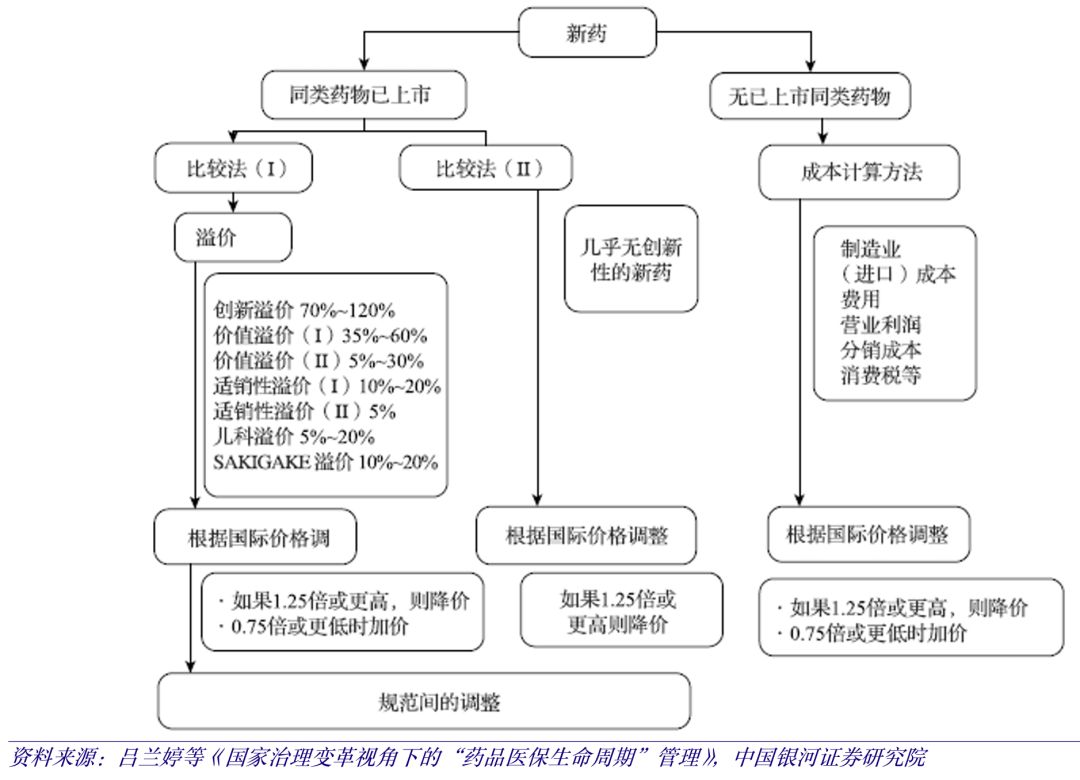

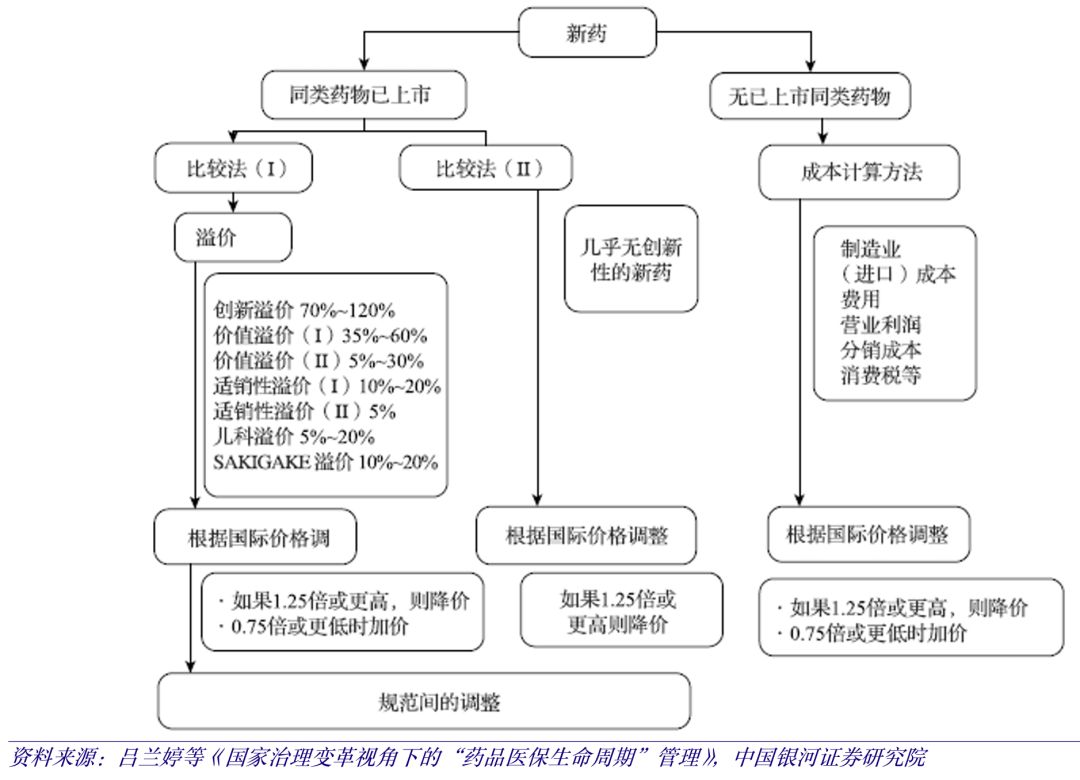

日本新药定价规则

日本、德国、法国创新药定价体系相似,选择与标准治疗方案和内部参考价格进行比较。据银河证券医药,日本比较法(I)主要用于同类更优药物(me-better),具体方法为通过比较新药的每日价格与现有同类药物的每日价格进行定价(假设同类药物单价为50日元/粒,用药频率为每日3粒;新药用药频率为每日2 粒,经过比价,单价可确定为75日元/粒)。以此价格为基础,根据新药的创新性、有效性、适销性、儿科用药和首创性的维度进行溢价调整,得到最终定价。日本比较法(II)主要用于同类相似药物(me-too),直接与类似药物比较后进行定价,适用于国家健康保险(NHI)目录中已存在3种及以上具有相同药理作用和适应症的药物。日本对FIC或BIC新药,则采用成本核算法进行定价,主要考虑新药上市前的研发成本,生产过程中的材料、人工成本,以及商业化阶段的销售和流通成本,最后根据药物自身的创新性、有效性和安全性确定部分利润,将以上几项合计形成新药的最终定价。据日本厚生劳动省2016-2018年的数据统计,新药平均管理及销售成本(包括研发成本)比率为50.7%,平均利润率为14.8%,平均分销成本比率为7.5%。按照以上3种方法确定的新药价格,均需与海外医保支付价格进行对比调整。海外医保支付平均价格(AOP)参照美、英、法、德平均价格确定。当新药定价超过AOP的1.25倍需要降价调整,反之新药定价低于AOP的0.75倍则需要加价调整,以确保新药价格在合理范围之内。但FIC或BIC药物的利润率仍然不高,近年日本药企研发开支相对于美国不断缩水。参考经合组织(OECD)统计的国别基本医药产品和医药制剂制造研发支出数据,自2013年至2019年,日本药企研发支出与美国的比值从30%左右一路下滑至13.9%,表明日本药企创新动力不足,被美国药企远远甩下。英国是欧洲药价的洼地。英国政府通过VPAS 计划干预药价,对国家医疗保险体系NHS中的创新药年销售额设定上限,超过上限的药物以5.9-26.5%的返利比率返还收入给政府,使得创新药每年的销售净增长率维持在2%。随着VPAS计划的推进,制药公司的平均返利由2019年的9.6%提升至2023年的26.5%,过高的返利引起制药行业的不满,制药巨头艾伯维和礼来先后宣布退出VPAS计划,认为其损害英国市场的创新性。英国政府不得不引入VPAG计划以取代VPAS,创新药上市后的销售增长率由原先VPAS计划中限制的2%逐年提升至4%,并按照药物上市年限对返利比率实行差异化管理,最重要的是给Biotech留一条活路,小型企业的所有药品销售豁免返利,中型企业最高豁免600 万英镑的非新活性药物销售额。

2005-2019年日本药企海外销售额、海外收入占比变化 资料来源:彭博,Insight,浙商证券研究所

后来的故事,我们都知道了。日本头部创新药企受益于美国市场,1990-2022年收入复合增速达到8%,利润复合增速达到11%,诞生国际大药企武田制药、第一三共、安斯泰来与卫材。据招商证券医药统计,2022 财年,武田制药日本本土销售收入占比13%,美国地区销售收入占比达到52%;第一三共日本本土销售收入占比42%,美国地区销售收入占比31%;安斯泰来日本本土销售收入占比18%,美国地区销售收入占比45%;卫材日本本土销售收入占比29%,美国地区销售收入占比27%。武田制药国际化进入外延并购阶段,从日本巨头成长为世界巨头,2019年以640亿美元收购夏尔。第一三共、安斯泰来、卫材的license out模式大放光芒。第一三共和阿斯利康共同负责ADC神药Enhertu(DS-8201)在除日本以外的市场的开发和商业化,2022财年销售收入15.32亿美元,其中美国地区销售额10.67亿美元。安斯泰来出海核心产品为XTANDI(恩杂鲁胺)与PADCEV(Nectin-4 ADC),2022财年在美国销售额总和达到32.86亿美元,而安斯泰来2022财年净利润7.42亿美元。卫材在美国获批的主要产品为Lenvima(仑伐替尼),2022财年美国销售额11.93亿美元,而卫材2022财年净利润4.20 亿美元。这些日本BigPharma离开美国,也只能过穷日子。为何美国医药市场如此肥美?美国创新药由药企自主定价,政府一般不直接进行干预。据美国国家卫生健康费用(NHE)数据,2022年美国医疗费用支出4.46万亿美元,GDP占比高达17.3%。兰德公司基于IQVIA全球药品销售数据研究得出:美国品牌处方药价格为OECD国家平均价格水平的2.56倍,与土耳其的药品价格差距甚至达到7.79倍。然而美国药价攀升的脚步并未停止。2023年美国处方药价格上涨15.2%,超过同期通货膨胀率6.4%,平均每款药物涨价589.7美元,涨幅为 2022年171.5美元的3.5倍。据医药魔方,现有公开资料表明,在全球各国药品定价体系不尽相同的情况下,中国药品价格相比国际各国同一药品最低参考价的中位值还低大约39%,已成为全球价格的洼地。以PD-1为例,在不考虑赠药计划的前提下,默沙东的K药在美国定价为我国的1.84倍,而BMS的O药价差更大,在美国定价约为我国的1.85倍,在日本定价为我国的1.84倍。ADC神药Enhertu(DS-8201)分别在2019年和2023年在美国和中国获批乳腺癌适应症,在中国的上市定价是8860元/100mg,年治疗费用约为60万元,美国年治疗费用约140万元,大约为中国价格的2.3倍。国产创新药的中美价差更是夸张。君实生物PD-1特瑞普利单抗美国首发定价确定为K药在美售价的8折,即8892美元(240mg),国内首发定价7200元(240mg),医保谈判后价格大幅降为1885元(240mg),中美单位价差高达33倍;和黄医药呋喹替尼美国首发定价分别为6300美元(1mg*21粒)和25200美元(5mg*21粒),国内价格目前为1885元(1mg*21粒)和2514元(5mg*7粒),中美单位价差达24倍。最近脱钩风波的新晋主角传奇生物,BCMA CAR-T细胞疗法西达基奥仑赛2022年在美国获批用于复发或难治性多发性骨髓瘤,价格46.5万美元,约为国内CAR-T疗法的3倍。美国高昂的药价体系极不合理,给政府和患者带来极大的经济负担,没有借鉴价值,客观上却是全世界Biotech存活、BigPharma做大的希望之光。

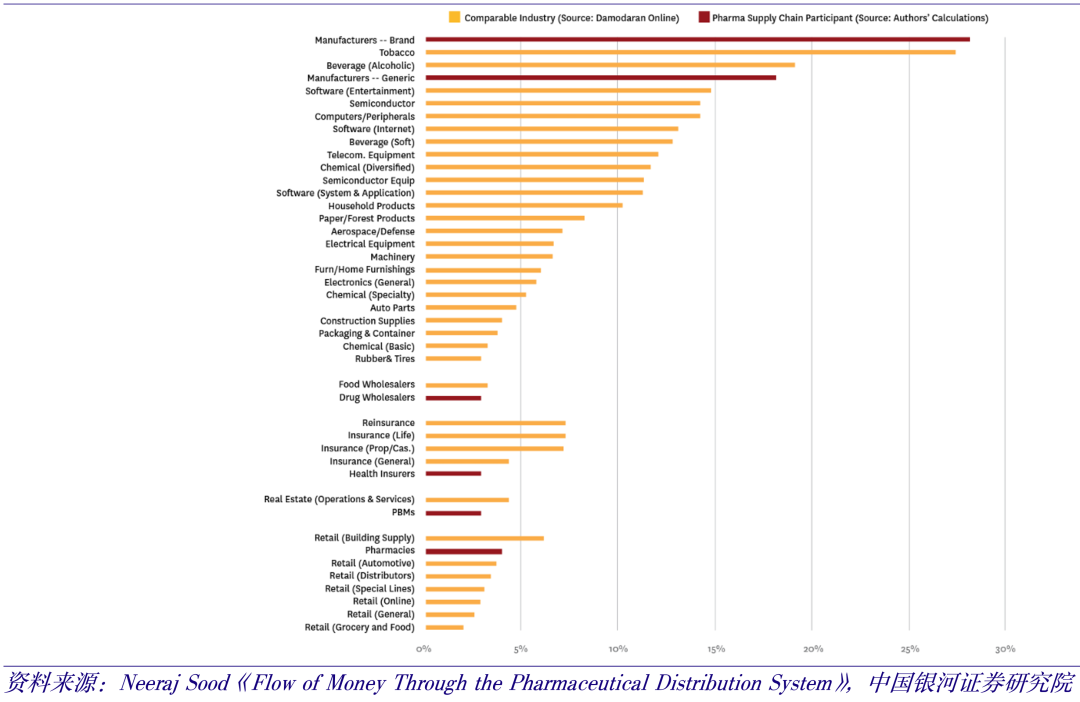

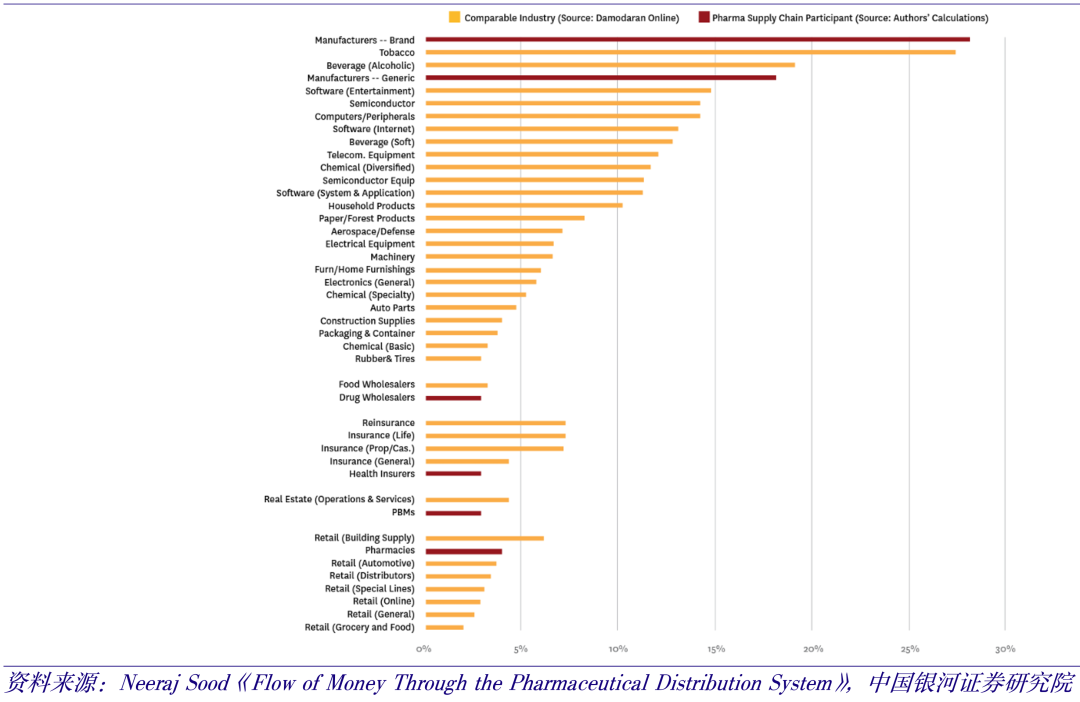

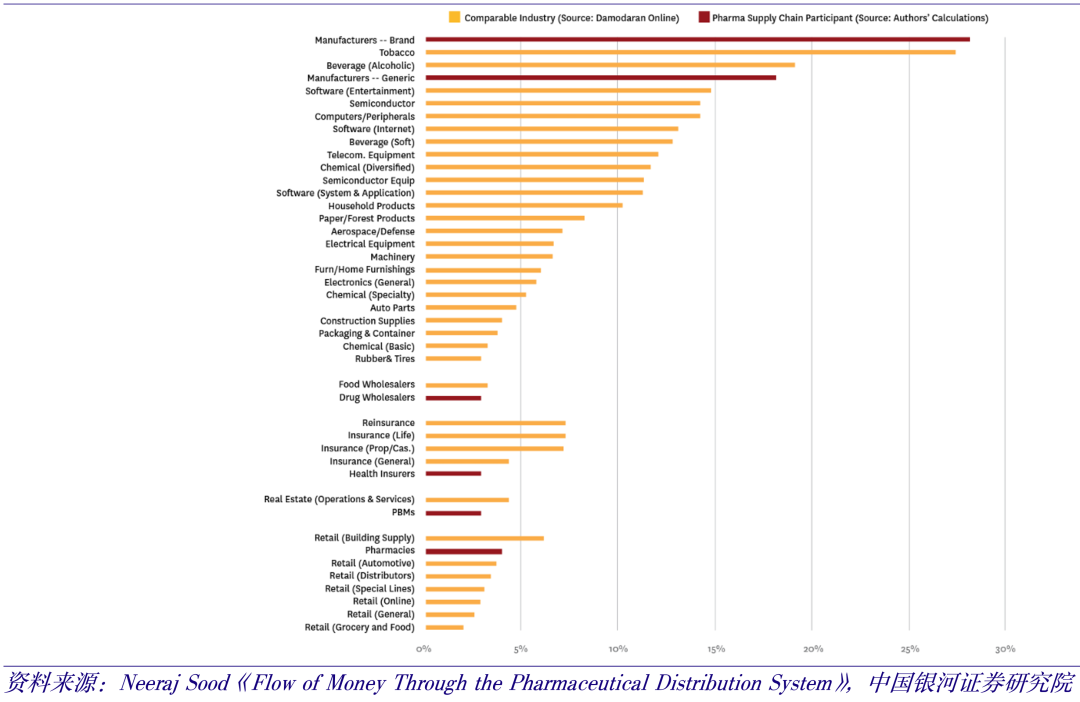

2017年美国各行业平均净利率数据

但凭什么要让你分一杯羹?这背后可能还有惊人的真相等待揭发。据美国政府公布的各行业平均净利率数据,创新药以28.1%的净利率超越烟草和酒饮位居所有行业榜首,仿制药以18.2%的净利率紧随其后位居第四。高昂的药价,超高的利润,这后面是利益集团的推动。涉及中美生物科技脱钩的法案或信函,以国家安全为幌子,不排除掩盖着经济利益或产业政策的诉求。

据OpenSecrets 统计,过去20年间美国制药与保健行业的政治捐款和游说花费最多,仅2021年一季度6家知名药企的平均支出高达450万美元。来源:阿基米德Biotech ,作者阿基米德君

声明:本文观点仅代表作者本人,不代表煜森资本立场,欢迎在留言区交流补充;如需转载,请务必注明文章作者和来源。如涉及作品内容、版权和其它问题,请在本平台留言,我们将在第一时间删除。